Strategia portfela inwestycyjnego Venture Capitalist

Inwestowanie w fundusze venture capital często porównuje się do wzoru pływania w szkole ryb. Wynika to z faktu, że większość inwestycji w branży funduszy będzie w kilku sektorach przemysłowych, takich jak telekomunikacja i półprzewodniki, a następnie nagle przejdzie na biotechnologię i urządzenia medyczne.

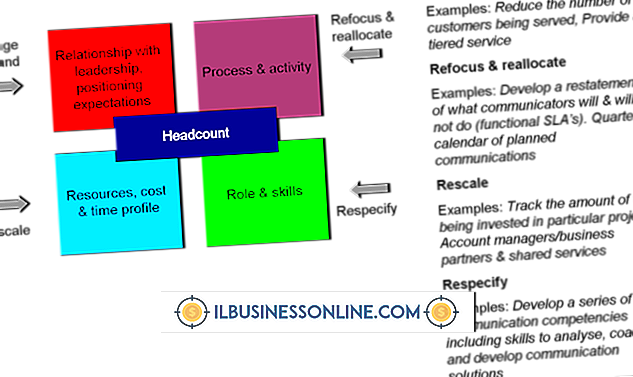

Analiza macierzy

Inwestorzy venture będą monitorować i analizować matrycę cech charakterystycznych dla różnych sektorów przemysłu, jak długo większość spółek przedemerytalnych w tych sektorach ma uzyskiwać dochody, oczekiwany stosunek przychodów do kosztów w odniesieniu do czasu i kwoty inwestycji oraz jaki etap (pre - przychody, wczesne przychody lub zyski) rozwoju firmy to najlepszy czas na inwestowanie w celu uzyskania największego zwrotu z inwestycji (ROI).

Wybór celów finansowania

W tej analizie matrycy pojawia się słodka plama lub optymalny wektor inwestycyjny. W ramach optymalnego wektora inwestor przyjrzy się jakości i doświadczeniu zespołów zarządzających w każdej z rozważanych spółek w tym wektorze. Inwestor weźmie także pod uwagę własne doświadczenia w branży wektorowej i wzorach ROI w kilku cyklach gospodarczych. Wtedy inwestor podejmie subiektywną decyzję często w oparciu o osobiste zainteresowanie i wyczucie.

Due Diligence

Po wybraniu firm docelowych rozpoczyna się proces due diligence. Obejmuje to szczegółowe zbadanie tła przedsiębiorców, finansów firmy, jej struktury prawnej i potencjalnych zobowiązań, weryfikacji aktywów i ich własności oraz jakości postępów w budowaniu przedsiębiorstwa. Rozległa analiza due diligence da także inwestorowi spojrzenie na przedsiębiorców w wielu sytuacjach i na to, jak reagują pod presją.

Gromadzenie portfela

Fundusz typu venture będzie gromadził spółki portfelowe w oparciu o specjalizację branżową, np. Wyłącznie oprogramowanie lub biotechnologię, lub zbuduje zdywersyfikowany portfel złożony z najlepszych spółek, które powstają w wyniku bieżącej analizy matrycy, selekcji celów i działań związanych z należytą starannością. Celem funduszu venture jest utrzymywanie firmy w portfelu przez 3 do 5 lat, a następnie sprzedaż do spółki przejmującej lub wystawienie oferty publicznej jako sposób na spieniężenie inwestycji i rozpoznanie zysków. Inwestorzy oczekują od 10 do 30 razy więcej zwrotu z inwestycji, w zależności od gospodarki i sektora.