Budżetowanie kapitału: szacowanie ryzyka przepływów pieniężnych i analizowania

Budżetowanie kapitałowe to ocena i wybór inwestycji długoterminowych na podstawie ich kosztów i potencjalnych zysków. Proces ten zapewnia ramy dla formułowania i wdrażania odpowiednich strategii inwestycyjnych. Szacunki przepływów pieniężnych służą do określenia rentowności inwestycji długoterminowych. Przepływy pieniężne projektu są szacowane przy użyciu zdyskontowanych i niezdyskontowanych metod przepływów pieniężnych.

Zdyskontowane przepływy pieniężne

Zdyskontowane przepływy pieniężne lub metody DCF uwzględniają wartość pieniądza w czasie przy określaniu rentowności projektów. Ta wartość czasu jest zmianą siły nabywczej dolara w czasie. Metody DCF wskazują również koszt alternatywny, czyli skutki rezygnacji z inwestycji alternatywnych w celu dokonania wybranej inwestycji. Główne rodzaje metod DCF to: wartość bieżąca netto, wewnętrzna stopa zwrotu i wskaźnik rentowności.

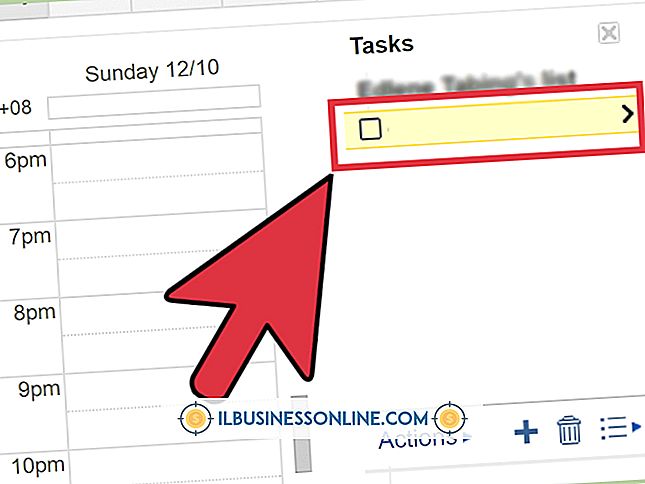

Wartość bieżąca netto

Wartość bieżąca netto (NPV) to różnica pomiędzy bieżącą wartością inwestycji w strumienie pieniężne a ich bieżącą wartością wypływów pieniężnych. Szacunki przepływów pieniężnych są określane przy użyciu rynkowej stopy dyskontowej, znanej również jako wskaźnik progowy, który uwzględnia wartość pieniądza w czasie. NPV wyraża wpływ inwestycji generujących majątek na dolary. Praktyczną zasadą jest akceptowanie inwestycji kapitałowych z dodatnimi przepływami pieniężnymi i odrzucanie tych z ujemnymi przepływami pieniężnymi. Wynika to z faktu, że dodatnia NPV potwierdza, że przepływy pieniężne inwestycji w wystarczającym stopniu kompensują jej koszty, koszt finansowania i ryzyko związane z przepływami pieniężnymi.

Wewnętrzna stopa zwrotu

Wewnętrzna stopa zwrotu (IRR) to stopa, przy której oczekuje się, że inwestycja wygeneruje zyski w okresie użytkowania. IRR jest tak naprawdę stopą dyskontową, która wypycha NPV do zera. Jest to mniej więcej stopa dyskontowa, w której bieżąca wartość wypływów pieniężnych jest równa bieżącej wartości wpływów pieniężnych. Zaakceptuj inwestycję kapitałową, jeśli wewnętrzna stopa zwrotu jest większa niż koszt kapitału, i odrzuć ją, jeżeli wewnętrzna stopa zwrotu jest niższa od kosztu kapitału.

Wskaźnik rentowności

Indeks rentowności (PI) to stosunek wartości netto inwestycji. Pokazuje stosunek bieżącej wartości wpływów pieniężnych do bieżącej wartości wypływów pieniężnych. Ta metoda ułatwia klasyfikację inwestycji, szczególnie w przypadku wzajemnie wykluczających się inwestycji lub racjonowanych zasobów kapitałowych. Zaakceptuj inwestycję kapitałową, gdy wartość PI jest większa niż 1 i odrzuć ją, gdy wartość PI jest mniejsza niż 1.

Nieprzypisane przepływy pieniężne

Metody inne niż DCF nie uwzględniają wartości pieniądza w czasie; zakładają, że wartość dolara pozostanie stała w okresie ekonomicznej eksploatacji inwestycji kapitałowej. Okres spłaty (PBP) to jedyna metoda niezależna od DCF, która wykorzystuje szacunki przepływów pieniężnych. PBP to czas potrzebny na odzyskanie kapitału początkowego inwestycji. Inwestycje o krótkim PBP są preferowane w stosunku do inwestycji o dłuższym PBP. Jednak ta metoda ma poważne braki, ponieważ nie pokazuje czasu przepływu środków pieniężnych i wartości pieniądza w czasie.

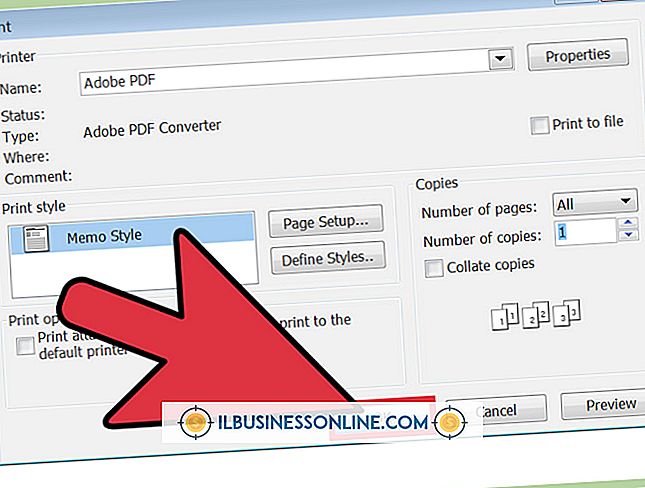

Ocena ryzyka

Analiza ryzyka jest procesem oceny charakteru i zakresu spodziewanych i nieoczekiwanych niepowodzeń, które mogą wykoleić osiągnięcie celów inwestycyjnych. Ryzyko związane z budżetowaniem kapitałowym to prawdopodobieństwo, że inwestycja długoterminowa nie wygeneruje oczekiwanych przepływów pieniężnych. Takie ryzyko wynika z niedoskonałości przyszłych szacunków przepływów pieniężnych, sytuacji, która naraża Twój biznes na możliwości wykorzystania przynoszących straty inwestycji kapitałowych. Zawsze analizuj takie prawdopodobne ryzyko i stosuj odpowiednie premie za ryzyko - czyli odpowiednią stopę zwrotu, którą powinieneś uzyskać, aby pokryć dodatkowe ryzyko.