Dystrybucja dochodów dla korporacji S.

Struktura biznesowa korporacji S pozwala małej firmie funkcjonować jako korporacja, unikając podwójnego opodatkowania zysków poprzez przekazywanie dochodu i odliczeń akcjonariuszom, aby dochodzić swoich własnych zeznań podatkowych. Korporacja S nie płaci podatku dochodowego na poziomie korporacyjnym. W przypadku właścicieli i akcjonariuszy korporacji S rozkład dochodów i dochodów oraz wypłata gotówki są dwiema oddzielnymi funkcjami.

S Raportowanie podatku korporacyjnego

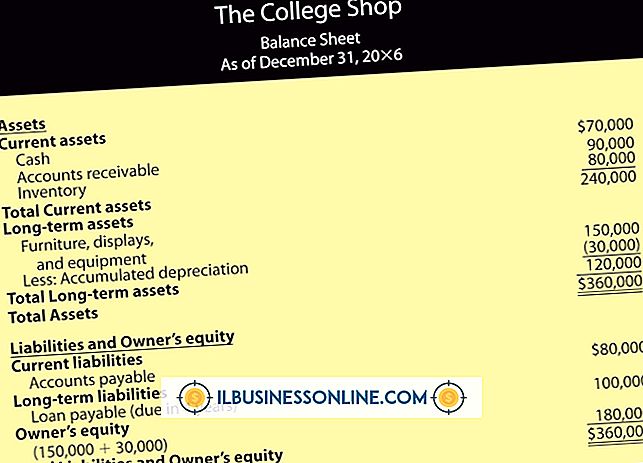

Korporacja S składa deklarację podatkową Form 1120S, która po wypełnieniu generuje to, co formularz nazywa zwykłym dochodem lub stratą biznesową. Ta liczba może być postrzegana jako dochód netto dla firmy, ponieważ zaczyna się od całkowitej sprzedaży lub przychodów i odejmuje koszty działalności. Zwykły przychód z działalności gospodarczej jest następnie przydzielany poszczególnym udziałowcom korporacji S zgodnie z harmonogramem K-1, który ma być wykorzystywany przy składaniu indywidualnych deklaracji podatkowych właścicieli. Inne rodzaje dochodów i wydatków generowanych przez korporację S są również uwzględniane w 1120S i K-1, ale w przypadku zwykłej małej firmy udział każdego właściciela w dochodzie netto jest przekazywany właścicielom i akcjonariuszom dla celów podatkowych.

Dywidendy dla inwestorów

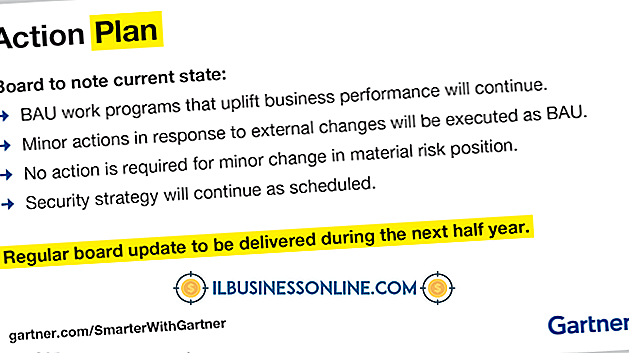

Przekazywanie dochodów i potrąceń właścicielom korporacji S różni się od rzeczywistych środków pieniężnych otrzymywanych przez udziałowców. Jako korporacja, firma S corp wypłaca część lub całość swoich zysków właścicielom i akcjonariuszom jako dywidendy. Zarząd wybierany przez akcjonariuszy ma obowiązek zadecydować, ile pieniędzy zostanie wypłacone właścicielom. W zależności od aktualnych i przyszłych planów firmy, właściciele korporacji S mogą otrzymywać wszystkie zyski uzyskane w ciągu roku lub tylko część z pewnymi pieniędzmi zatrzymanymi w firmie, aby zapłacić za przyszłe projekty lub zapewnić bufor na wydatki.

Zarządzanie wynagrodzeniami właściciela

Wszyscy właściciele korporacji S, którzy również pracują jako menedżerowie w firmie, muszą otrzymywać wynagrodzenie. Przepisy podatkowe wymagają, aby właściciel otrzymywał wynagrodzenie, tak aby podatki z tytułu ubezpieczeń społecznych i Medicare były wypłacane z dochodów właściciela z jej pracy. Wynagrodzenia wypłacane właścicielom zmniejszają dochód netto, który jest przekazywany wszystkim właścicielom akcji, a także zmniejszają dostępne środki pieniężne wypłacane jako dywidendy. W wyniku wymogu wynagrodzenia właściciele korporacji S są podzieleni na dwie kategorie. Właściciel pracujący w branży działa zarówno jako pracownik otrzymujący wynagrodzenie, jak i jako właściciel otrzymujący dywidendy. Niepracujący właściciele mogą być postrzegani jako inwestorzy, którzy otrzymują dywidendy i potencjalne ulgi podatkowe na podstawie rentowności firmy.

Komunikacja z inwestorami

Jeśli jesteś głównym właścicielem korporacji S, a także masz właścicieli inwestorów, poinformuj inwestorów o różnicach między dochodem K-1 a dywidendami, które Twoja firma zdecydowała się zapłacić właścicielom akcji. Jeśli cały dochód netto po wydatkach nie zostanie wypłacony, pokaż, w jaki sposób zatrzymane zyski zostaną wykorzystane w celu zwiększenia wartości inwestycji i przyszłych dywidend. Dochody, które zarabia korporacja S, muszą najpierw pokryć wydatki, a wtedy zarząd decyduje, ile pozostałej gotówki trafia do właścicieli. Szczegółowa i jasna komunikacja tego procesu pomaga zadowolić właścicieli udziałów inwestorów.