Jakie są skutki dzierżawy w rachunku zysków i strat?

Kiedy firmy potrzebują aktywów kapitałowych, takich jak pojazdy lub ciężki sprzęt, czasami leasing jest lepszy niż zakup. Leasing wymaga mniejszych nakładów pieniężnych, może zapewnić większą elastyczność w płatnościach, aw niektórych przypadkach może zatrzymać aktywa i zobowiązania poza bilansem. Po wydzierżawieniu składnika aktywów opłaty leasingowe zostaną uwzględnione w rachunku zysków i strat jako koszty - ale dokładnie w tym, w jaki sposób wyglądają na to, w jaki sposób klasyfikuje się dzierżawę.

Kapitał vs. działanie

W zależności od struktury dzierżawy może zostać sklasyfikowany jako leasing "kapitałowy" lub "operacyjny". Kiedy jest klasyfikowany jako leasing kapitałowy, zasadniczo traktuje się leasing jako zakup: dzierżawiona pozycja trafia do bilansu jako składnik aktywów, a zobowiązanie z tytułu dzierżawy - płatności, które będą wymagane - przechodzi na saldo arkusz jako zobowiązanie, podobnie jak dług. Natomiast, gdy klasyfikujesz dzierżawę jako leasing operacyjny, traktujesz umowę najmu jak umowę najmu. Nic nie przechodzi do bilansu, ani jako składnik aktywów ani zobowiązanie.

Leasing operacyjny

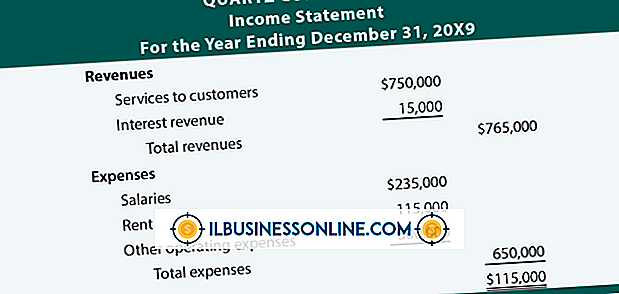

Rachunkowość leasingu operacyjnego jest dość prosta: każda opłata leasingowa trafia do rachunku zysków i strat jako koszt wynajmu. Jeśli dzierżawa wymaga, powiedzmy, płatności w wysokości 500 USD miesięcznie przez 36 miesięcy, wówczas rejestrowałby koszt wynajmu w wysokości 500 USD miesięcznie przez trzy lata. Ponieważ wydatki związane z wynajmem są kosztami operacyjnymi, Twój dochód operacyjny byłby obniżany o 500 USD miesięcznie. Twój dochód netto lub zysk również zostaną obniżone o 500 $ miesięcznie.

Leasing kapitałowy

Leasing finansowy jest bardziej skomplikowany. Ponieważ dzierżawa kapitału naśladuje zakup, traktujesz płatności leasingowe jak płatności, które zrobiłbyś, gdybyś kupił aktywa i sfinansował koszt. Oznacza to, że każda płatność leasingu zostanie rozdzielona na kwotę główną i odsetki. Jeśli dzierżawa wymaga płatności w wysokości 500 USD miesięcznie, płatność za dany miesiąc może zostać podzielona na, powiedzmy, 425 USD na główny i 75 USD na odsetki. Część "główna" trafia do rachunku zysków i strat jako koszt amortyzacji. Część odsetkowa trafia do rachunku zysków i strat jako koszt odsetek. Całkowity wpływ na dochód netto jest taki sam jak w przypadku leasingu operacyjnego: zmniejsza się o 500 USD. Ale podczas gdy amortyzacja jest kosztem operacyjnym, odsetki nie są. Więc twój dochód operacyjny jest zmniejszony tylko o 425 $.

Kryteria

Zasady rachunkowości wymagają, aby traktować leasing jako leasing kapitałowy, jeżeli spełnia on co najmniej jeden z poniższych warunków: Przejmie prawo własności do składnika aktywów na koniec okresu leasingu; można kupić składnik aktywów za mniej niż jego wartość rynkową na koniec okresu najmu; dzierżawa trwa co najmniej 75 procent przewidywanego okresu użytkowania środka trwałego; lub całkowite opłaty leasingowe stanowią do 90 procent wartości aktywów na początku okresu najmu. Firmy często układają umowy najmu, aby ominąć te wymagania, jeśli wolą klasyfikować dzierżawy jako operacyjne.