Wpływ zysków i strat korporacyjnych na zobowiązania podatkowe

Aby zrozumieć wpływ zysków i strat korporacyjnych na zobowiązania podatkowe firmy, należy wziąć pod uwagę status prawny firmy, a także cztery kluczowe koncepcje wewnętrznego kodu podatkowego: zwykły dochód, zwykłe straty, zyski kapitałowe i straty kapitałowe. Chociaż zyski z bieżącej produkcji lub sprzedaży są opodatkowane jako dochód zwyczajny przez Internal Revenue Service, zyski kapitałowe ze sprzedaży aktywów kapitałowych często są opodatkowane według niższej stawki.

Zyski i straty

W przypadku Twojej firmy zarobki z codziennych operacji - towarów lub usług, które zwykle sprzedajesz - stanowią zwykłe dochody i zawierają zysk, który otrzymujesz. Sprzedaż towarów lub usług ze stratą spowoduje zwykłe straty. Z drugiej strony możesz zdecydować o sprzedaży lub wymianie nieruchomości poza normalnym tokiem działalności, np. Działki pod nazwą firmy, a nawet samej firmy. Zysk, jaki zarobisz, jest twoim kapitałowym zyskiem. Podobnie, zrealizujesz stratę kapitałową, gdy składnik aktywów zostanie sprzedany za mniej niż podstawa.

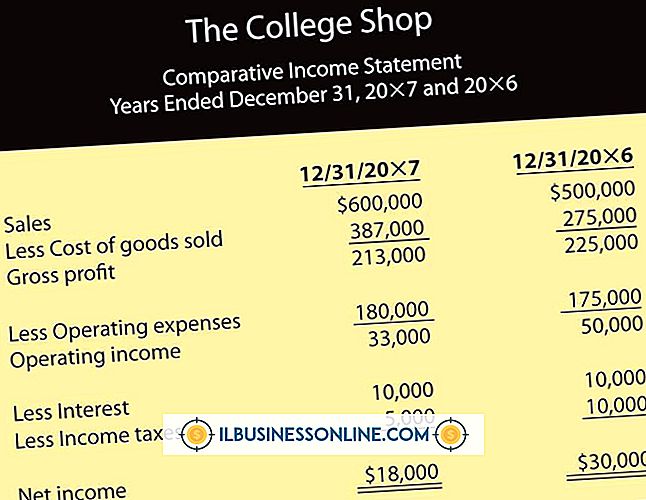

Odpowiedzialność podatkowa

Twoje zobowiązanie podatkowe zależy od tego, jak prowadzisz swoją działalność. Korporacje składają swoje podatki na formularzu 1120 i są opodatkowane inaczej niż inne struktury biznesowe. Jako korporacja C Twoja firma musi płacić podatki od zysków według stawki podatku dochodowego od osób prawnych. Jeśli działasz jako korporacja S, spółka osobowa, jednoosobowa lub spółka z ograniczoną odpowiedzialnością, Twoje zyski z działalności nie są opodatkowane osobno; przechodzą one jako dochód z działalności gospodarczej do właściciela lub dywidendy do innych akcjonariuszy, jeśli tacy są, którzy następnie muszą zgłosić dochód lub straty na swoich zeznaniach podatkowych.

Efekty zysków korporacyjnych

Korporacja C doświadcza pułapki podwójnego opodatkowania: zyski korporacyjne są opodatkowane jako dochód z działalności gospodarczej, a dywidendy dla poszczególnych akcjonariuszy są opodatkowane jako podatek dochodowy po dokonaniu wypłat. Zyski kapitałowe są zwykle uwzględniane w dochodzie podlegającym opodatkowaniu. Są one uważane za krótkoterminowe, jeżeli składnik aktywów trwał rok lub krócej i opodatkował według zwykłej stawki podatku dochodowego. Długoterminowe zyski z aktywów utrzymywanych przez ponad rok podlegają opodatkowaniu według niższej stawki, zwykle 15%. Twoja firma może zgromadzić do 250 000 USD zysków zatrzymanych bez poniesienia kar podatkowych, o ile zgromadzone oszczędności są związane z uzasadnioną potrzebą biznesową.

Skutki strat korporacyjnych

Jeśli Twoja firma poniesie więcej kosztów niż przychody w okresie podatkowym, możesz zmniejszyć kwotę podatku dochodowego, odejmując zwykłe straty i straty kapitałowe od zwykłego dochodu. Ponieważ korporacje są zobowiązane do płacenia podatków, gdy zarabiają, a strata operacyjna netto uprawnia do jakiejś formy ulgi podatkowej. Możesz zastosować stratę operacyjną netto do przeszłych płatności podatkowych swojej firmy - do trzech lat wstecz - i otrzymać ulgę podatkową. Ewentualnie ulga podatkowa może zostać przeniesiona, aby w przyszłości zmniejszyć płatności podatku dochodowego do 10 lat.