Wymagania kapitalizacji amerykańskiego towarzystwa ubezpieczeniowego

Wymóg kapitalizacji to kwota płynności, jaką musi posiadać instytucja finansowa w swoich rezerwach, aby pokryć swoje koszty operacyjne. Kwotę zazwyczaj określa się, biorąc określony procent aktywów ważonych ryzykiem instytucji. Firmy ubezpieczeniowe są zobowiązane przez organy regulacyjne do utrzymania minimalnego poziomu kapitału, aby zmniejszyć ryzyko niewypłacalności i chronić konsumentów.

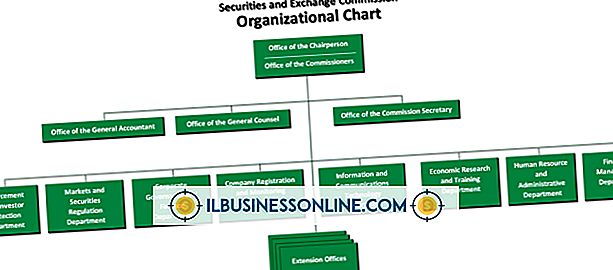

Agencje regulacyjne

Firmy ubezpieczeniowe są regulowane przez agencje federalne i państwowe, które określają wymogi kapitalizacji. Federalne i stanowe organy regulacyjne ograniczają ryzyko niewypłacalności zakładów ubezpieczeń poprzez ograniczenie niektórych praktyk biznesowych, prowadzenie nadzoru finansowego i ustalanie wymogów kapitałowych opartych na ryzyku.

Wymagania dotyczące wielkości liter

Wymagania dotyczące kapitalizacji wykorzystywane są w celu zniechęcenia do bardziej ryzykownych inwestycji. Firmy ubezpieczeniowe muszą dysponować płynną kwotą gotówki większą niż minimalny poziom kapitału regulacyjnego niezbędny do prowadzenia działalności gospodarczej. Zarówno federalni, jak i państwowi regulatorzy ds. Ubezpieczeń stosują oparte na ryzyku metody obliczania i analizy kapitału, aby określić wymogi kapitalizacji. Ta sama formuła RBC jest stosowana dla wszystkich firm w tej samej branży, ale różni się w zależności od wielkości firmy, kondycji finansowej i ryzyka finansowego, jakie ponosi firma.

Jak ustalić RBC

Kapitał oparty na ryzyku ma dwa główne elementy. Pierwszą jest formuła kapitału oparta na ryzyku. To ustanawia hipotetyczny minimalny próg kapitałowy, który jest porównywany do faktycznego poziomu kapitału firmy, Drugi to model oparty na ryzyku model kapitału, który przyznaje regulatorowi stanu automatyczne automatyczne uprawnienia do podejmowania konkretnych działań w celu zaradzenia niewydolności.

Wymogi kapitalizacji państwa

Każde państwo ma własne przepisy ubezpieczeniowe i wymogi kapitalizacji. Wiele stanów oblicza wymagania kapitalizacji za pomocą tabeli w statucie opartej na liniach zatwierdzonych przez państwo. Ustawowy kapitał wpłacony przez ustawę California wynosi od 1 miliona do 2, 6 miliona dolarów. Wymaga to minimalnej nadwyżki w wysokości od 1 miliona USD do 2, 8 miliona USD w przypadku towarzystw ubezpieczeń majątkowych i osobowych oraz minimalnego kapitału wpłaconego w wysokości 2, 5 miliona USD plus minimalną nadwyżkę w wysokości 2, 5 miliona USD dla towarzystw ubezpieczeń na życie i rent inwalidzkich. Na Florydzie wymóg kapitałowy ubezpieczycieli majątkowych i osobowych jest wyższy o 10 procent zobowiązań ogółem lub 5 milionów dolarów; wymagania kapitałowe zakładów ubezpieczeń na życie stanowią więcej niż cztery procent zobowiązań ogółem lub 2, 5 miliona USD; a wymóg kapitałowy ubezpieczającego na życie i ubezpieczenie zdrowotne to cztery procent łącznych zobowiązań plus sześć procent zobowiązań ubezpieczyciela w stosunku do ubezpieczenia zdrowotnego, czyli 2, 5 miliona USD.