Czy czynnik przyszłych zysków wpływa na wartość biznesową?

Ustalenie wartości dla twojego małego biznesu jest niedokładną nauką. Bez faktycznego sprzedawania biznesu na otwartym rynku, możesz jedynie oszacować, co kupujący zapłaci - co jest jedyną rzeczywistą miarą wartości, która się liczy. Aby pomóc w ustaleniu wartości teoretycznej przed sprzedażą, eksperci wyceniający zazwyczaj stosują modele finansowe, które mogą uwzględniać przyszłe zyski. Jednak próbowanie ekstrapolacji wyników biznesowych w przyszłości jest jeszcze bardziej spekulacyjne.

Szacowanie wartości

Twoja firma jest warta tego, co możesz kupić od kupującego. Znajdź zmotywowanego kupca i sprzedaj firmę na wagę złota. Spróbuj sprzedawać w depresji i cierpieć z powodu ofert, które są tylko ułamkiem tego, co zainwestowałeś w firmę. Małe, prywatne firmy stają przed dodatkowymi komplikacjami związanymi z ustalaniem wartości, ponieważ dostępnych jest bardzo niewiele informacji finansowych na temat sprzedaży porównywalnych przedsiębiorstw. Właściciele firm rzadko ogłaszają warunki zamknięcia sprzedaży, więc nie masz drogowskazów, aby określić prawdopodobny punkt wyceny.

Korzystanie z modeli finansowych

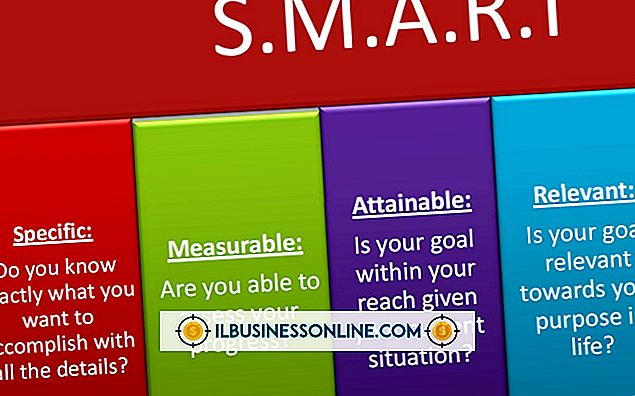

Eksperci korzystają z różnych modeli finansowych, aby uzyskać opinię na temat wyceny przedsiębiorstw. Jednym z najłatwiejszych do zrozumienia jest podejście kosztowe, które ceni działalność przez dodanie aktualnej wartości jej aktywów. Innym powszechnie stosowanym modelem jest podejście rynkowe, w którym firma jest wyceniana przy użyciu sprzedaży porównywalnych firm i innych czynników rynkowych. Popularne modele finansowe stosują podejście dochodowe, w którym dochód brutto lub netto jest pomnożony przez standard branżowy, aby oszacować obecną wartość firmy.

Ekstrapolacja przyszłych zysków

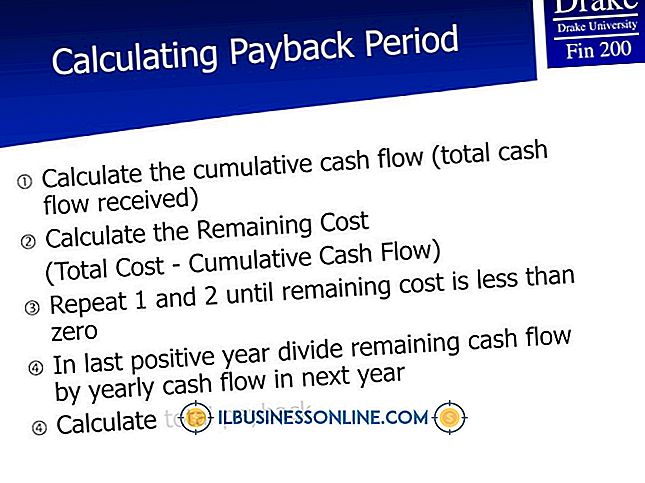

Możesz mieć poczucie, że wartość Twojej firmy powinna uwzględniać nie tylko sytuację finansową przedsiębiorstwa, tak jak obecnie, ale także jego przyszłą zdolność zarobkową, którą tak ciężko pracowałeś, aby zapewnić. Wielu ekspertów ds. Wyceny korzysta z analizy zdyskontowanych przepływów pieniężnych, która ekstrapoluje przepływy pieniężne spółki w przewidywalnej przyszłości, a następnie dyskontuje strumień przy użyciu długoterminowej stopy procentowej bonów skarbowych lub oczekiwanej stopy zwrotu kupującego przy zakupie. Na przykład firma może mieć wiele długoterminowych umów, które są dochodowym i stabilnym źródłem przepływów pieniężnych przez następne 10 lat. Wycena działalności dzisiaj może zawierać zyski z tych kontraktów, dyskontując strumień przepływu środków pieniężnych, aby dać ci dzisiaj pieniądze na podstawie przyszłych zarobków. Jest to tak zwana analiza wartości bieżącej netto.

Osiągnięcie konkluzji

Jeśli zadzwonisz do rzeczoznawcy biznesowego, on wykona raport, który prawdopodobnie użyje więcej niż jednego z tych modeli, aby uzyskać opinię na temat aktualnej wartości Twojej firmy. Przyszłe zyski będą normalnie wpływać. Jednak negocjacje z rzeczywistym nabywcą mogą wymagać od ciebie wyceny przy użyciu jednego modelu, który nie wykorzystuje przyszłych zysków. Konkluzja: prawdziwa wartość Twojej firmy zostanie ustalona gdzieś pomiędzy tym, za co chcesz ją sprzedać, a tym, co kupujący chce zapłacić.