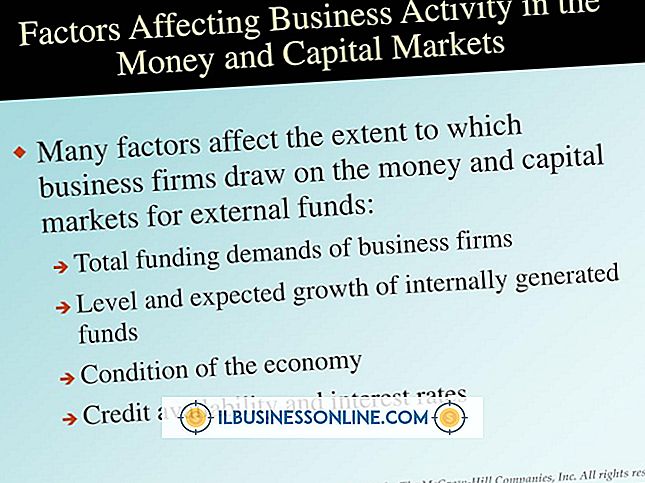

Czynniki, które wpływają na oprocentowanie obligacji korporacyjnych

Ceny obligacji korporacyjnych zmieniają się, gdy są przedmiotem obrotu na rynku obligacji. Podobnie jak obligacje rządowe, obligacja korporacyjna płaci stałą kwotę odsetek każdego roku, co nazywa się stopą kuponu. Jeśli spadną ceny obligacji, efektywna stopa procentowa (zwana zyskiem) rośnie, ponieważ inwestor płaci mniej, ale otrzymuje taką samą stopę kuponu. I odwrotnie, jeśli cena obligacji się zwiększy, procentowa wydajność spadnie.

Ceny obowiązujące

Obligacje korporacyjne konkurują na rynku o dolary inwestorskie. Jeżeli stopy procentowe powinny wzrosnąć, obligacje z oprocentowaniem po określonej cenie stają się mniej atrakcyjne. Popyt na obligacje spada, powodując presję na obniżanie cen. Ceny obligacji zwykle spadają, a efektywna stopa procentowa rośnie, dopóki nie będzie konkurencyjna w stosunku do nowych stóp procentowych. Oczywiście, jeśli spadną przeważające stawki, prawdopodobny jest efekt odwrotny; zwiększony popyt inwestorów na teraz lepsze zyski obligacji korporacyjnych powoduje wzrost cen obligacji do momentu, w którym uzyskane zyski spadną do poziomu nowych stóp procentowych.

Ryzyko kredytowe

Obok dominujących stóp procentowych najważniejszym czynnikiem wpływającym na oprocentowanie obligacji korporacyjnych jest ryzyko kredytowe. Obligacje korporacyjne są oceniane na podstawie prawdopodobieństwa, że spółka będzie w stanie wykupić (spłacić) obligacje w terminie zapadalności. Większość inwestorów polega na usługach ratingowych obligacji w celu zapewnienia ratingów ryzyka kredytowego. Obligacje spółek o najlepszych ratingach kredytowych (zazwyczaj oznaczone jako "AAA") płacą z reguły niższe stopy procentowe, ponieważ inwestorzy zaakceptują niższe zyski w zamian za zmniejszenie ryzyka. Jeśli ratingi obligacji spółki zostaną obniżone, cena obligacji zwykle spada, co powoduje wzrost rentowności. Dzieje się tak, ponieważ inwestorzy chcą lepszych stóp procentowych, aby zrekompensować zwiększone ryzyko.

Inne czynniki

Na rynkach finansowych niepewność dotycząca przyszłości oznacza zwiększone ryzyko. Podobnie jak w przypadku ryzyka kredytowego, niepewność dotycząca obligacji prowadzi zwykle do niższych cen i wyższych zysków. Niektóre obligacje korporacyjne są "możliwe do wykupienia". Oznacza to, że spółka może zdecydować o wcześniejszym wykupie obligacji, co może spowodować, że inwestorzy stracą ponadprzeciętne zyski. Obligacje o długich terminach zapadalności również wiążą się z większym ryzykiem, ponieważ warunki lat w przyszłości są bardziej niepewne niż w krótkim okresie. W obu przypadkach inwestorzy na ogół żądają wyższych stóp procentowych, aby zrównoważyć wzrost ryzyka, jakie niosą te obligacje.