Podatek federalny od aktywów w S Corp

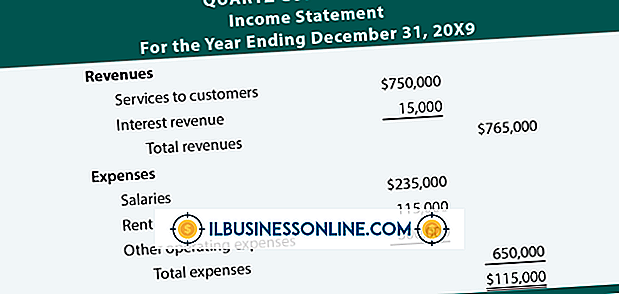

S korporacje nie płacą podatku dochodowego. Chociaż struktura korporacyjna chroni właścicieli przed odpowiedzialnością, płacą oni podatek indywidualnie, tak jakby stanowił spółkę osobową lub jednoosobową. Właściciele dzielą dochody i straty korporacyjne i raportują wyniki jako indywidualny dochód z ich własnych deklaracji podatkowych. Właściciele mają również prawo do odliczania i amortyzacji swoich aktywów, takich jak meble biurowe, sprzęt, samochody służbowe i własność intelektualna.

Sekcja 179

Jeśli skorzystasz z odpisu w Sekcji 179, możesz odliczyć całkowitą wartość składnika aktywów w roku, w którym go kupiłeś. Jednak w ten sposób nie można odpisać własności intelektualnej, ziemi lub budynków. Łączna kwota zakupów, które można odpisać, różni się w zależności od tego, jak Kongres majstruje z kodem podatkowym. Na przykład w 2013 roku jest to 500 000 USD; na 2014 rok to tylko 25 000 USD. Jeśli korzystasz z nieruchomości do celów osobistych i biznesowych, możesz korzystać z Sekcji 179 tylko wtedy, gdy zasób jest wykorzystywany w firmie przez co najmniej 51 procent czasu.

Deprecjacja

Jeśli nie możesz natychmiast dokonać odpisu aktywów, musisz je amortyzować. Odliczasz procent wartości każdego roku, dopóki nie przeliczysz całego kosztu. Możliwe jest, że możesz wziąć dodatkowy pierwszy rok jako "amortyzację bonusową". Dokładne wartości procentowe różnią się w zależności od metody amortyzacji i konkretnego rodzaju zasobu. Można amortyzować budynki, prawa autorskie, patenty i inne aktywa, które nie kwalifikują się do sekcji 179. Nie można amortyzować ani odliczać kosztów gruntu.

Sprzedaż aktywów

Kiedy korporacja sprzedaje aktywa, zgłaszasz swoją część zysków lub strat na swoim osobistym zeznaniu podatkowym. Dokładna stawka podatkowa i rodzaj dochodu zależą od tego, do czego firma posiadała nieruchomość - od tego, czy sprzedaje nieruchomość, z której korzysta w Twojej firmie, czy sprzedaje aktywa, które kupił wyłącznie w celach inwestycyjnych. Na zysk podlegający opodatkowaniu wpływają wszelkie szkody w majątku, ulepszenia, które zapłaciłeś, i amortyzację, którą odliczyłeś.

Wbudowany zysk

Jeśli zaczynasz jako korporacja C i przekształcasz firmę w korporację S, sprzedaż aktywów staje się o wiele bardziej bolesna przez pierwsze kilka lat. Aby zniechęcić korporacje do przejścia na status S tylko po to, by uniknąć podatku od sprzedaży aktywów, rząd federalny opodatkowuje taką sprzedaż na poziomie 35 procent, czyli najwyższej stawki podatkowej. Korporacja, a nie ty i inni właściciele, musi zapłacić podatek. W chwili publikacji okres ten ma zastosowanie do odcinków 10 lat od daty konwersji.