Jak wykorzystać podatek obrotowy w zapisie księgowym

Gdy firma kupuje nieruchomości, urządzenia lub sprzęt - środki trwałe, które zazwyczaj mają okres użytkowania przekraczający jeden rok - ogólnie przyjęte zasady rachunkowości lub GAAP, wymagają, aby wszystkie koszty nabycia, takie jak podatek obrotowy, były kapitalizowane. Aktywa biznesowe są następnie wykazywane w bilansie z wartością księgową równą całkowitemu kosztowi jej nabycia. Początkowo kwota podatku obrotowego i innych powiązanych kosztów będzie kapitalizowana za pomocą pojedynczego zapisu księgowego, ale więcej wpisów jest potrzebnych w całym okresie użytkowania zasobu.

Zamień wszystkie kwalifikujące się koszty akwizycji

Cena zakupu i podatek od sprzedaży, które Twoja firma płaci, gdy nabywasz sprzęt biznesowy, a inne aktywa to tylko dwa z wielu kosztów, które są kapitalizowane lub łączone, aby osiągnąć wartość księgową, która jest raportowana w bilansie. Pozostałe koszty, które składają się na wartość księgową składnika aktywów obejmują koszty frachtu i dostawy, koszty instalacji, koszty ubezpieczenia składnika majątku podczas jego transportu, prowizje wypłacane brokerowi lub innej osobie trzeciej, a nawet koszty związane z testowaniem sprzętu, jeśli niezbędny.

Post Journal Entry for Acquisition

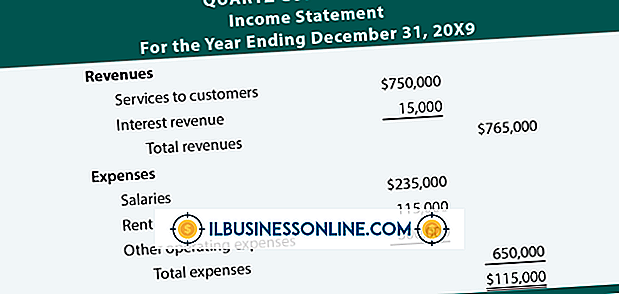

Po podsumowaniu wszystkich kosztów związanych z przejęciem, które muszą być kapitalizowane i mają wartość księgową składnika aktywów, początkowy zapis księgowy, który wprowadzisz, rejestruje transakcję - co oznacza, że aktywa trwałe bilansu wzrosną, odzwierciedlając zakup i raportują zmniejszenie stanu środków pieniężnych lub zwiększenie zobowiązania w zależności od sposobu finansowania transakcji przez spółkę. Na przykład, jeśli Twoja firma kupuje maszynę z naklejką o wartości 10 000 USD, co wymaga zapłaty 5-procentowego podatku od sprzedaży, lub 500 USD, oraz opłaty za dostawę w wysokości 500 USD - wszystkie trzy koszty są kapitalizowane i wynoszą 11 000 USD wartość księgowa, która wymaga następującego wpisu do dziennika: wyposażenie (debet) 11 000, gotówka (zaliczenie) 11 000

Oszacuj wartość odzysku i użyteczne życie

Po umieszczeniu urządzenia w księgach wszystkie skapitalizowane koszty są amortyzowane, a nie natychmiastowo ujmowane w rachunku zysków i strat spółki. Aby obliczyć koszty amortyzacji, które należy podjąć każdego roku, należy oszacować okres użytkowania sprzętu i wartość jego odzyskania - kwotę, za którą można sprzedać sprzęt po zakończeniu jego użytkowania. Odejmij wartość uratowania od wartości księgowej urządzenia, aby uzyskać całkowite koszty, które mają zostać zamortyzowane. Wreszcie, okres użytkowania sprzętu to liczba lat amortyzacji w celu odzyskania całkowitych kosztów.

Wpisy księgowe wydatków po amortyzacji

Amortyzacja w linii prostej, najczęściej stosowana metoda, pozwala każdego roku zużyć taką samą amortyzację przez cały okres użytkowania sprzętu. Aby to zilustrować, załóżmy, że sprzęt o wartości 11.000 USD ma przydatny okres pięciu lat i wartość ratowania 1000 USD. Odjęcie wartości ratowniczej od wartości księgowej daje 10 000 USD - podstawę do amortyzacji sprzętu - co pozwala na roczną amortyzację w wysokości 2000 USD w ciągu pięciu lat. Jeśli urządzenie zostanie oddane do użytku 1 stycznia, roczne zapisy księgowe są następujące:

Koszt amortyzacji (debet) 2, 000 Skumulowana amortyzacja 2, 000

Pod warunkiem, że użyjesz urządzenia przez cały okres jego użytkowania, zgromadzone konto amortyzacji wzrośnie o 2000 $ rocznie, dopóki nie osiągnie pełnych 10 000 $ kosztów podlegających amortyzacji.