W4 Poradnik dotyczący zatrudnienia

Internal Revenue Service ma ścisłe zasady dotyczące formularza W-4 i jego związku z zatrudnieniem. IRS wymaga od pracodawców zapewnienia nowym pracownikom W-4 do ukończenia. W-4 odgrywa ważną rolę w procesie potrącania podatku, a pracodawca i pracownik są zobowiązani do przestrzegania jego wymagań.

Znaczenie

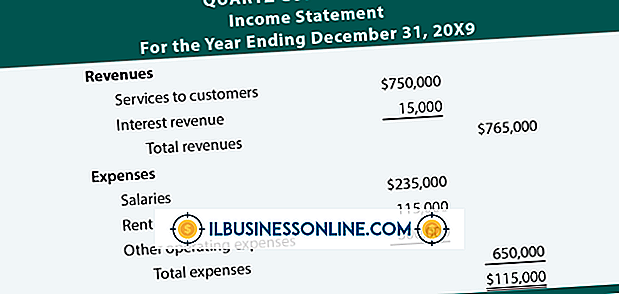

IRS ustanowił Formularz W-4, aby pomóc pracodawcy w ustaleniu kwoty federalnego podatku dochodowego do potrącenia z zarobków pracowników. Federalny podatek dochodowy pracownika opiera się na jego statusie zgłoszenia, zasiłkach, rachunkach podatku u źródła IRS (okólnik E) lub statusie zwolnienia. Pracownik może podać swój status zgłoszenia, dodatek, dodatkowy podatek do wstrzymania każdego okresu rozliczeniowego lub status zwolnienia na W-4. Bez W-4 trudno jest poznać faktyczne warunki wstrzymania przez pracownika.

Odprawy

IRS pozwala pracownikowi ubiegać się o zasiłek na jej W-4, co obniża jej podlegające opodatkowaniu wynagrodzenie. Na przykład może ona ubiegać się o siebie, jej współmałżonka i osoby pozostające na utrzymaniu. Im więcej twierdzi, tym mniej federalnego podatku dochodowego wstrzymuje; a im mniej ona twierdzi, tym więcej potrącania. Pracodawca nie powinien wstrzymywać żadnego federalnego podatku dochodowego, jeśli pracownik domaga się zwolnienia na W-4.

Zasoby pracodawcy

Pracodawca może pobrać oficjalny formularz W-4 ze strony internetowej IRS. Warto zauważyć, że pracodawca może użyć zamiennika W-4, pod warunkiem, że zawiera on język podobny do oficjalnego W-4. Pracodawca musi opracować substytut W-4; pracownik nie może go rozwijać. Jeśli pracownik zaniedbuje złożenie W-4, pracodawca może zakwalifikować go jako samotnego bez żadnych dodatków - najwyższy przedział podatkowy.

Zasoby dla pracowników

Pracownik odpowiada za zapewnienie odpowiedniego federalnego podatku dochodowego. Dlatego powinna odpowiednio dostosować swoje podatki. Podpłata federalnego podatku dochodowego może spowodować jej zawarcie IRS, gdy składa on zeznanie podatkowe. Jeśli przepłaca, musi poczekać, aż po złożeniu zeznania podatkowego otrzyma zwrot pieniędzy. Pracownik powinien tylko ubiegać się o to, co ma prawo na W-4. Warto zauważyć, że IRS może obciążyć ją karą w wysokości 500 USD za złożenie fałszywego W-4. Może skorzystać z kalkulatora podatku IRS lub IRS Publication 919, aby ustalić, czy musi dostosować swoje podatki i złożyć nowy W-4.

Nieprawidłowe formularze

Jeśli pracownik złoży nieważny W-4, pracodawca powinien zwrócić mu go i poprosić o ważny. Jeśli nie zastosuje się do tego, pracodawca powinien potrącać federalny podatek dochodowy w jednym miejscu bez żadnych dodatków. Jeśli pracownik ma poprzedni ważny dokument W-4, pracodawca może go wykorzystać do odprowadzenia podatku u źródła. Nieprawidłowy W-4 obejmuje taki, który ma nieprawidłową datę lub nieautoryzowane zmiany wprowadzone do formularza.

Rozważania

Cudzoziemcy nie są zobowiązani do wypełnienia formularza W-4, ale obowiązują specjalne instrukcje. Na przykład pracownik może sprawdzić tylko "Single" na linii stanu cywilnego W-4 i nie może żądać zwolnienia. Pracodawca powinien skonsultować się z okólnikiem E ERS za odpowiedni rok podatkowy za instrukcje wstrzymujące wydawanie cudzoziemcom nie będącym rezydentami.